浦蓉視角

Perspective of Purong

|

【原創】關于發(fā)展交易銀行業務的一些思考注:這(zhè)是作者9月底在廈門大學(xué)管理學(xué)院給建設銀行總行“結算與現金管理高級産品經(jīng)理研修班”的授課内容節選。

一 交易銀行産生的背景與意義 交易銀行是指商業銀行專注于客戶的交易行爲,以支付結算和現金管理爲核心,爲企業提供供應鏈金融等一站式綜合金融方案和服務。交易銀行業務日趨受到各行的空前重視。 (一)支付對(duì)銀行具有戰略意義。伴随金融科技進(jìn)步,支付出現革命性颠覆,第三方支付、移動支付、微信支付、二維碼掃碼支付、生物識别技術等大力推廣并應用,其在支付領域已占據相當份額,銀行傳統的電彙、票彙等支付結算優勢蕩然無存。沒(méi)有支付結算,銀行就(jiù)會(huì)失去活躍的客戶,與客戶的黏性就(jiù)會(huì)降低,就(jiù)會(huì)死氣沉沉。 (二) 利率市場化倒逼各家銀行重視交易銀行業務。利率市場化壓縮了息差空間,這(zhè)考驗各家銀行一方面(miàn)要尋找優質資産,另一方面(miàn)還(hái)要在負債端優化負債結構,大力開(kāi)拓低成(chéng)本負債,努力降低付息水平。 (三)人民币國(guó)際化與跨境貿易促使銀行的服務跨境。伴随著(zhe)大型企業業務走向(xiàng)海外,金融服務必須同步跨越。交易銀行是實現跨境金融服務的主要方式。 (四)獲取大量長(cháng)尾客戶是交易銀行的重要目标。長(cháng)尾客戶是商業銀行的穩定劑,客戶數量越多,銀行經(jīng)營就(jiù)越安全。在金融科技時(shí)代,獲取長(cháng)尾客戶的邊際成(chéng)本逐步降低。 (五)推動交易銀行也是回歸本源、服務實體的務實舉措。 (六)交易銀行的有效推動至少可以在以下幾個方面(miàn)給銀行帶來優勢: 1、獲得低成(chéng)本的結算存款。目前來看,盈利能(néng)力高的銀行都(dōu)是存款與負債結構好(hǎo)的銀行,低成(chéng)本結算存款以及穩定性高的活期存款往往占比高。而交易銀行業務是獲取低成(chéng)本結算存款的最佳途徑之一。 2、輕資本中收。交易銀行緊緊圍繞客戶交易,由此産生大量的中間業務收入,改善商業銀行的收入來源與盈利水平。 3、高收益資産。交易銀行在提供支付結算的同時(shí),也會(huì)爲企業提供貿易融資便利、供應鏈融資、應收賬款質押與保理等,這(zhè)些資産業務占用時(shí)間短,部分業務不消耗銀行資本,但能(néng)帶來可觀收入。 4、批量獲客。交易銀行的核心是獲取大量長(cháng)尾客戶。客戶是商業銀行的戰略資源,客群數量是一家銀行的核心競争力,如何包容、普惠、不拘一格的把賬戶開(kāi)設在本行是公司業務的重中之重工作,交易銀行有助于實現這(zhè)個訴求。 5、風控數據化。交易銀行能(néng)爲研判銀行資産質量提供有益線索、并能(néng)及時(shí)發(fā)現問題。比如,我們用RFM模型就(jiù)可以推斷一個企業在本行的業務健康與否:一個企業如果往年在我行平均每月交易筆數爲20筆,而今年每月隻有10筆了,我們可以初步判斷企業的經(jīng)營狀況在惡化。往年單筆平均交易金額5萬元,而今爲2萬元了,也是企業惡化的反映。 6、交易銀行可以促使商業銀行從重資産模式轉向(xiàng)輕資産運營。本質上來講,商業銀行業務模式正在從資産持有型轉向(xiàng)交易服務型。金融的最大特點就(jiù)是跨期交換,銀行通過(guò)讓渡資金使用權獲取利息以實現收益。而貸款是典型的跨期交換,就(jiù)是風險是滞後(hòu)的。如今優秀的銀行都(dōu)在嘗試減少跨期交換,減少資本消耗。交易銀行迎合了這(zhè)種(zhǒng)特性。 7、交易銀行具備多重優勢:交易流水可以帶來低成(chéng)本結算存款沉澱;交易性融資能(néng)帶來存款和流水;交易性融資比其他流動資金貸款等更具真實性和交叉可驗證性;發(fā)生額時(shí)代比餘額時(shí)代更具意義;交易的活躍程度某種(zhǒng)程度表明了經(jīng)濟的活躍與健康程度。

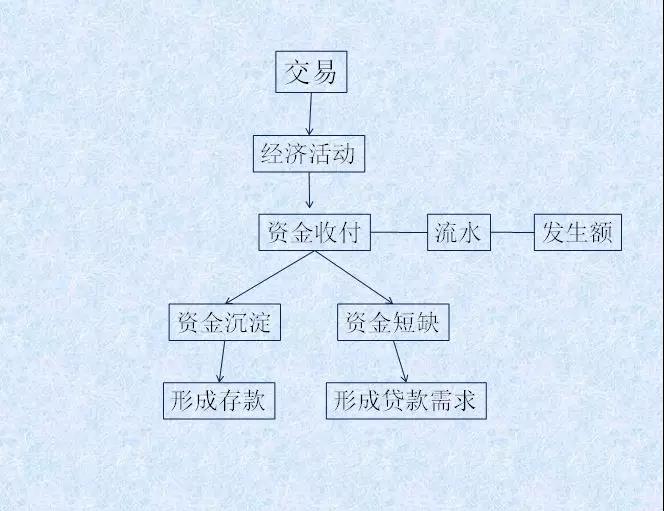

二 交易銀行與傳統銀行的區别 (一)分析企業的邏輯和路徑不同。傳統銀行分析企業的基礎是資産負債表,而交易銀行分析企業的基礎是企業生産經(jīng)營行爲。 (二)對(duì)接企業的部門不同。傳統銀行對(duì)接企業的财務部門,而交易銀行強調對(duì)接企業的采購、生産和銷售部門。 (三)提供的服務不同。傳統銀行爲企業提供單一産品,而交易銀行爲企業提供綜合金融服務,除了貸款等債項服務外,還(hái)包括現金管理、應收賬款管理、投融資顧問等管家婆式服務。 (四)扮演的角色不同。傳統銀行扮演的是企業的債權人,分享企業剩餘價值,而交易銀行扮演的是企業的綜合服務提供商,幫助企業實現價值,也分享企業價值。 (五)思維方式不同。傳統銀行往往看重企業的資産負債表時(shí)點數,而交易銀行注重企業時(shí)段數據,堅持流量思維,12月31日的餘額表數據遠遠沒(méi)有1月1日至12月31日的流量數據更能(néng)反映問題,這(zhè)是分析企業經(jīng)營優劣的核心所在。 三 從交易本身去理解與推動交易銀行 (一)交易是一種(zhǒng)經(jīng)濟活動。交易是兩(liǎng)個主體之間的商品或勞務交換行爲,這(zhè)種(zhǒng)行爲會(huì)導緻兩(liǎng)個主體之間的價值交換。銀行要關注的就(jiù)是交易背後(hòu)價值交換的形式和金融行爲。 (二)交易可以分爲有因交易和無因交易。有因交易是指有貿易背景的交易,比如采購原材料、出口等。無因交易是指沒(méi)有貿易背景而發(fā)生的交易行爲,比如購買股票,債券等。隻要有貨币收付行爲,都(dōu)是我們要獲取的業務。 (三)交易的類型。交易是兩(liǎng)個主體之間的交換行爲,這(zhè)些主體可以是企業,也可以是個人。因此,根據主體不同,我們把這(zhè)些交易分爲B2B、B2C、C2C等類型。 (四)交易的實現方式。是指交易實現過(guò)程中的支付手段。物物交換的交易沒(méi)有貨币作爲支付手段,就(jiù)不需要銀行參與;而對(duì)于任何涉及貨币作爲支付手段的交易都(dōu)是商業銀行應該關注的。 (五)銀行獲取交易流水的重要性。交易對(duì)商業銀行獲取存款具有戰略意義。交易是一種(zhǒng)經(jīng)濟活動,經(jīng)濟活動能(néng)帶來資金收付,有資金收付就(jiù)有流水、就(jiù)有借貸發(fā)生額,就(jiù)自然會(huì)産生資金沉澱;如有資金短缺,就(jiù)會(huì)産生融資需求。我們應該清楚認識到:沒(méi)有發(fā)生額,哪會(huì)有餘額。發(fā)生額和流水是存款的前提,所有的存款餘額都(dōu)是從發(fā)生額中沉澱下來的!因此,如何把經(jīng)濟主體之間交易行爲中的貨币收付行爲導流到本行就(jiù)是重要工作。

對(duì)商業銀行來講,存款的開(kāi)拓主要有兩(liǎng)大塊,一塊就(jiù)是資金穩定沉澱的一類(湖水),一塊就(jiù)是發(fā)生額頻率很高也能(néng)帶來沉澱的一類(江水)。江水類的存款就(jiù)是交易銀行帶來的活的存款。

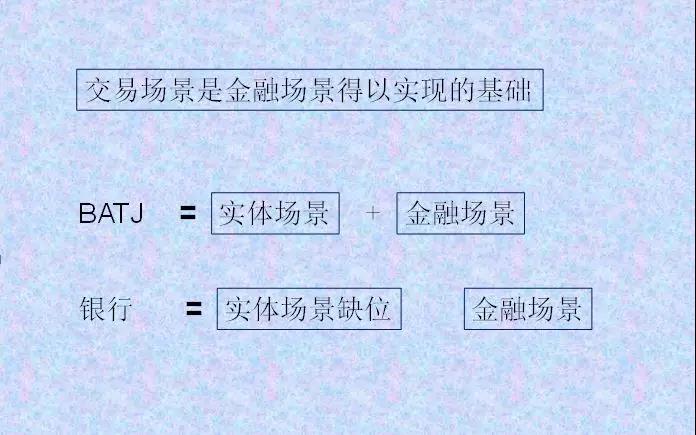

(六)商業銀行交易銀行拓展核心工作之一就(jiù)是找到市場上交易最集中的地方所在。交易最集中的地方就(jiù)是聚堆交易、交易頻率高、交易金額大的場所。那麼(me)這(zhè)樣的場所在哪裡(lǐ)呢?答案是各類交易場所,也就(jiù)是場景。本質上來講,交易銀行就(jiù)是場景金融,對(duì)場景的争奪是未來商業銀行的焦點之一。 四 場景與生态對(duì)銀行業務經(jīng)營的重要性 (一)場景和生态可以實現閉環,所有涉及的相關經(jīng)濟活動都(dōu)可以在場景中完成(chéng)。也就(jiù)是交易場景、消費場景和金融場景是合二爲一的,在交易或消費實現的同時(shí)同步實現金融服務。 (二)互聯網是開(kāi)放的,但是BATJ是封閉的。回顧過(guò)去的十年,商業銀行與BATJ走的是完全不同的道(dào)路,BATJ先大力發(fā)展自己的實體交易場景,比如京東商城,淘寶、天貓等,再在此基礎上發(fā)展自己的金融場景,比如京東金融、浙江網商銀行、前海微衆銀行等,一個消費者可以在京東商城上實現消費,京東金融可以同步爲其實現金融服務。一個小微企業在天貓上做銷售,網商銀行可以滿足其采購資金需求。而如今商業銀行還(hái)僅僅滿足于自身的金融場景,手中并沒(méi)有實體場景。沒(méi)有實體交易場景支撐的金融服務是脆弱的,在獲客能(néng)力方面(miàn)是不足的。這(zhè)也是爲什麼(me)四大行要主動去擁抱BATJ的原因了。

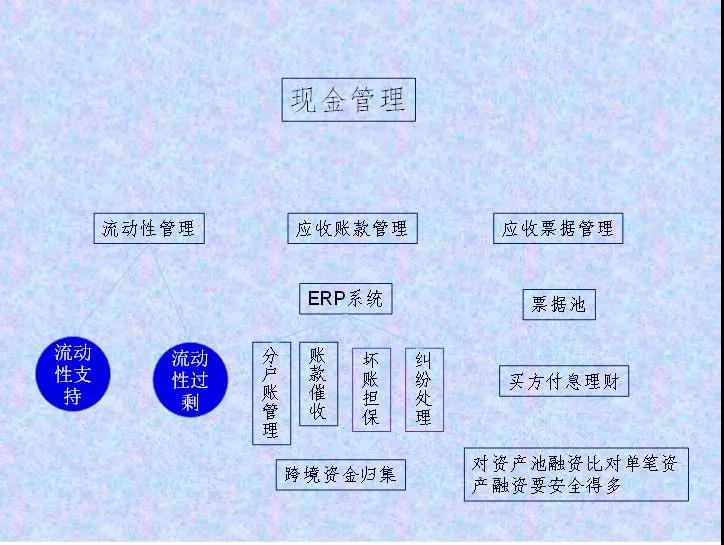

(三)商業銀行要高度重視場景建設,目前不少銀行已經(jīng)開(kāi)始主動搭建相關場景。模式主要有三種(zhǒng): 一種(zhǒng)是自建場景。這(zhè)對(duì)商業銀行來說(shuō)是考驗。商業銀行對(duì)金融比較熟悉,但對(duì)實體未必理解通透,所以主動搭建交易場景的銀行并不多。搭建場景的方式主要是建立網上商城、交易平台等,并把這(zhè)些場景中的交易導流進(jìn)而實現流量變現。上海農商銀行搭建的網上商城提供蔬菜、日用品、家電、3C等商品,是一個很好(hǎo)的流量入口,獲得了大量銀行卡業務。 一種(zhǒng)是嵌入場景。就(jiù)是商業銀行與産業鏈上核心企業合作,利用雙方的各自優勢,共同搭建交易場景,將(jiāng)銀行的金融服務和場景中的各種(zhǒng)交易信息進(jìn)行匹配、進(jìn)而延伸到産業鏈上下遊企業。商業銀行借此獲取業務、存款和大批長(cháng)尾客戶。 一種(zhǒng)是輸出場景。就(jiù)是商業銀行把定制版的場景化金融服務系統輸出到合作企業的交易系統中。借此獲取業務與交易信息。 場景就(jiù)像一個城堡,圍繞一個人的“衣食住行”去全方位解決,你在城堡裡(lǐ)面(miàn)都(dōu)可以解決,就(jiù)不用出城了。而今天的銀行業可能(néng)隻關注了客戶的一筆轉賬、一筆消費而已,對(duì)轉賬和消費背後(hòu)的其他行爲根本沒(méi)有深度去洞察,對(duì)客戶的二次重複開(kāi)發(fā)較少,附加值不高。做業務僅浮在面(miàn)上,對(duì)客戶的黏性缺失。 未來,擁有場景的數量和質量是一家銀行核心競争力之一。銀行在場景中的定位可以依據場景質量而不同,比如圍繞全球戰略客戶,銀行可能(néng)隻是場景中的一個參與者和金融服務提供者;而在某些場景中,銀行或許是整合者。 不在場景中,銀行將(jiāng)會(huì)被邊緣化。 (四)場景在哪裡(lǐ)?個人認爲,主要包括三大闆塊,都(dōu)是商業銀行要主動去營銷的: 1、弱周期行業。所謂弱周期行業,就(jiù)是那些不受宏觀調控影響的行業。這(zhè)些行業交易穩定,包括食品飲料、醫藥、服裝等行業,會(huì)産生持續不斷的交易。 2、 上市公司。上市公司營收體量大,如果一家銀行能(néng)把一個上市公司一年的營收所産生的資金收付行爲都(dōu)導流到本行,那就(jiù)成(chéng)功了。建議銀行對(duì)單個企業年營收在5億以上的都(dōu)可以積極介入。 3、标準化的交易場景。比如上海國(guó)際能(néng)源交易中心、上海期貨交易所、大連商品交易所等,這(zhè)類場景的交易頻率高、交易筆數多、交易金額大、交易參與主體豐富,一旦獲得這(zhè)類這(zhè)類場景,將(jiāng)對(duì)銀行業務産生巨大正面(miàn)影響。但标準化場景交易體量很大,不是一般中小銀行輕易能(néng)搞的定的,但是設計合理的産品,哪怕能(néng)服務一部分都(dōu)是不錯的。 4、非标準化的場景。比如建材批發(fā)市場、副食品批發(fā)市場、五金家電批發(fā)市場、手機通訊市場、二手車交易市場等等。這(zhè)些場景隐含大量的小B或大C,必須重視起(qǐ)來。 (五)在場景的營銷中,可以分幾步走: 1、尋找各類交易場景、場景運營方、場景的全部參與者。 2、調研這(zhè)些場景目前主要支付與結算方式和用戶習慣。 3、分析這(zhè)些結算方式和習慣的改進(jìn)空間。 4、提出營銷增強措施。 5、與産品部門、科技部門、其他支付載體主管部門加強合作。 6、制定營銷策略和實施方案。 7、試點與推廣。 8、大面(miàn)積推送與售後(hòu)服務工作。有關客戶使用評價反饋的問卷調查表。 9、進(jìn)一步修正服務措施。 五 業務模式與實踐 在交易銀行業務實踐中,目前主流的業務主要有: (一) 現金管理。現金管理不是管理現金,是商業銀行利用專業優勢爲企業短期可變現的金融資産進(jìn)行全方位的管理。包括:

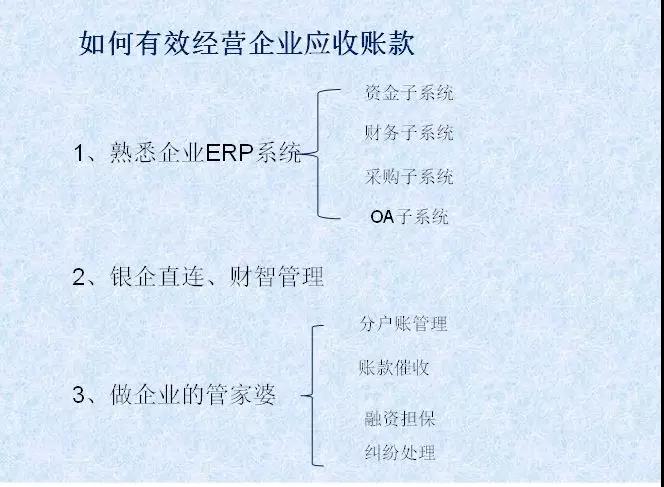

1、流動性管理。如何管理好(hǎo)企業的正常流動性,是商業銀行含金量很高的工作。對(duì)一個企業正常生産經(jīng)營的流動性測算是基礎,根據測定的正常流動性數額,銀行與企業簽訂戰略合作協議,可以穩定活期存款。在此基礎上,對(duì)流動性不足和流動性過(guò)剩提供分類服務。 2、資金歸集。包括資金歸集的方式和管理方式。目前有些銀行的跨境資金收付、資金池業務、虛拟資金池業務、移動支票等支付手段都(dōu)是交易銀行業務中廣受歡迎的方式。 3、 應收賬款管理。應收賬款是商業銀行的潛在戰略資産,各行要深挖企業應收賬款潛力。通過(guò)銀企直連,與企業ERP系統對(duì)接等,幫助企業實現對(duì)應收賬款的有效管理。如果我們銀行不做這(zhè)些,保理公司會(huì)搶這(zhè)個空檔。

4、應收*管理。對(duì)企業資産負債表中某些科目實施服務外包。比如資産負債表的表外事(shì)項如銀行承兌彙票,應收信用證款項、保函等。 (二)供應鏈金融。産業發(fā)展的鏈式和垂直化趨勢推動銀行服務模式的變化,不能(néng)局限于光譜式、分段式的服務,而是金融服務向(xiàng)鏈式化發(fā)展。金融服務的本質是架橋,即爲各種(zhǒng)交易順利完成(chéng)提供金融服務。供應鏈金融服務版本在不斷升級,而升級的标志就(jiù)是解決信任機制的問題。傳統供應鏈金融依托線下單證、憑據的線下傳遞來驗證交易的真實性,這(zhè)制約了效率和輻射半徑,與互聯網金融發(fā)展的初衷是不相符的。伴随著(zhe)金融科技的發(fā)展,供應鏈金融的信任機制正經(jīng)曆手工單證傳遞和線下交叉驗證、大數據與人工智能(néng)驗證、區塊鏈技術共享賬本驗證等階段。通過(guò)這(zhè)些技術來驗證鏈上交易的真實性,并據此完成(chéng)相應的金融服務。在模式上: 1、圍繞中心化的場景。比如圍繞某核心企業的上下遊,以核心企業爲中心的各種(zhǒng)債權債務,催生各種(zhǒng)金融服務需求,包括圍繞上遊供應商與核心企業的應收賬款,下遊經(jīng)銷商與核心企業之間的預付賬款等。商業銀行應該開(kāi)發(fā)各種(zhǒng)金融産品去滿足各種(zhǒng)交易的實現。目前各類銀行在開(kāi)拓供應鏈金融時(shí)往往更願意介入上遊的應收賬款融資。當然,在合适的交易結構設計下,也能(néng)加入下遊的預付款融資。 2、圍繞去中心化的場景。商業銀行在去中心化的場景中,主要提供撮合服務。在金融産品的加載中,堅持梯度策略、有序推進(jìn)。 3、圍繞多中心場景。商業銀行應基于自身判斷,不斷挖掘場景之間的勾稽關系,拓展長(cháng)尾客戶。 (三)财智管理。 1、商業銀行要堅持“讀懂行業、讀懂産業、讀懂企業”的理念,深入理解企業的生産經(jīng)營行爲,熟悉掌握企業産品的特性、下遊應用、天花闆、毛利率等各類指标,并做到動态關注。爲企業提供行業分析報告、同業發(fā)展報告等。 2、協助企業改善财務報表。優化資産結構、負債結構、資産負債結構,優化資産負債管理和流動性管理,動态監測企業資産資金期限匹配情況等。 3、協助企業降低财務成(chéng)本、提高财務收益等。 4、協助企業整合産業鏈、合規做好(hǎo)市值管理等。 |

021-6293-3355

021-6293-3355