浦蓉視角

Perspective of Purong

|

資管新規背景下銀行資管業務新方向(xiàng)原創聲明|本文作者: 王新良 轉載請注明出處。

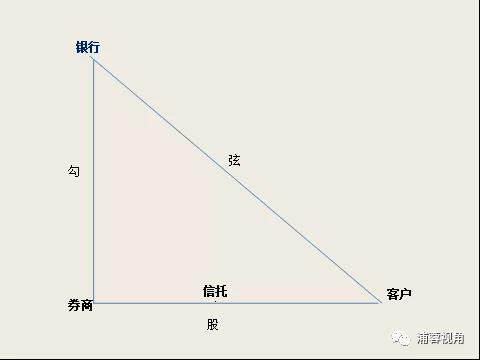

一、銀行資管業務現狀分析 傳統商業銀行以吸收存款、發(fā)放貸款及辦理中間業務爲基礎,銀行對(duì)吸收的存款承擔風險,但在利率市場化背景下,業務基礎發(fā)生了重大變化。大批儲戶在轉化爲投資者,大批儲蓄資金在轉換成(chéng)理财,他們對(duì)投資收益提出了更高的訴求,他們是對(duì)利率敏感的群體,一家銀行與另外一家20BP以上的理财價差就(jiù)足以造成(chéng)理财搬家。理論上和政策上,由于理财收益遠高于儲蓄利息,銀行無法也不能(néng)确保投資者收益和本金剛兌,需要投資者自己承擔風險。 商業銀行資産負債表由簡單的表内資産逐步向(xiàng)表外延伸。表内資産就(jiù)是銀行承擔風險的資産,而表外資産就(jiù)是銀行不承擔主要信用風險的資管業務。商業銀行基于資金端和資産端的優勢,資管業務近些年取得了較快發(fā)展,資管業務的資金端就(jiù)是理财資金,資産端就(jiù)是各類表外資産配置。目前的主要問題有: 1、資金端。在資管業務的資金端,主要問題是銀行理财中各類保本理财還(hái)占有一定市場。商業銀行爲了理财産品銷售順暢,承諾剛性兌付、承諾收益。去年以來,監管部門不但加大監管力度,不少銀行遭遇天價罰單。“資管新規”就(jiù)是銀行理财破剛兌,降收益。將(jiāng)銀行理财市場定義爲一個有風險市場,這(zhè)樣才能(néng)與貨币市場的債券投資、資本市場的股票投資平起(qǐ)平坐。 2、資産端。在資管業務的資産端,主要問題是銀行理财資金大部分投向(xiàng)了政府平台和房地産開(kāi)發(fā)企業及部分産能(néng)過(guò)剩企業。與宏觀調控政策相違背。 3、商業銀行對(duì)資管業務認識模糊。 (1)資産管理是什麼(me)?恐怕很多人未必能(néng)解釋得清楚。資産管理的目标是什麼(me)?資産管理的核心目标是解決投資者的投資問題。而目前商業銀行的許多資管業務都(dōu)是在解決融資問題,也就(jiù)是幫助不少在傳統信貸業務無法解決的房地産開(kāi)發(fā)企業、政府平台解決資金問題。 (2)标準化的資管業務應該是多對(duì)多的關系,即資金來源來自于衆多投資者,而投放的底層資産也應該是衆多分散的資産。在發(fā)行運作的過(guò)程中,是先有資金來源,再有資産投放與配置。而目前商業銀行的大部分資管業務是多對(duì)一的關系,即資金來源來自于衆多的投資者,而投放的底層資産是單一的平台公司、房開(kāi)企業,是先有融資需求再通過(guò)通道(dào)完成(chéng)的業務模式。 (3)交易鏈條長(cháng)。

從上述三角形中可知,銀行給客戶提供資金走弦的路線是最近的,但由于各種(zhǒng)因素,銀行必須先走勾的路線,再走股的路線。這(zhè)個過(guò)程中,必須通過(guò)通道(dào)機構:券商和信托公司。正常一個交易鏈條能(néng)完成(chéng)的業務變成(chéng)了三個鏈條才能(néng)去完成(chéng),鏈條上的中介機構都(dōu)有利益訴求,無疑增加了底層客戶的融資成(chéng)本,這(zhè)不是真正健康的資管業務發(fā)展方向(xiàng)。 二、銀行資管業務發(fā)展的幾個思維導向(xiàng) 1、必須堅持發(fā)展投資性資管業務的導向(xiàng)。銀行資管不能(néng)以解決客戶融資問題爲導向(xiàng),而要以解決投資者投資爲導向(xiàng)。 2、必須明晰資産管理業務是委托代理關系。這(zhè)種(zhǒng)關系與銀行信貸資産形成(chéng)的債權債務關系有本質區别。商業銀行基于自身的專業優勢爲客戶尋找有效資産,爲客戶帶來合理回報。若一旦出現風險,銀行能(néng)置身事(shì)外。資管業務應是買者自負,雖然賣方有責。銀行資管本質上與信托計劃、券商資管計劃性質一緻。 3、必須堅持跨市場配置。商業銀行若局限在信貸市場尋找資産,可能(néng)很難尋找到合适資産。 4、專業的人做專業的事(shì)。尋找市場上優秀的資産管理人。 5、要降低對(duì)資管業務收益的預期。扣除給投資者帶來合理回報之後(hòu),銀行的收益控制在50BP-80BP已經(jīng)非常理想了。 三、銀行資管業務創新方向(xiàng) 商業銀行資管業務的本質是撮合,其核心是找資産能(néng)力,而不是宣傳保本保收益。所謂“酒香不怕巷子深”,給投資者帶來穩定且相對(duì)合理的回報自然會(huì)得到投資者的青睐。建議可以從以下思路去找資産: 1、信貸市場。這(zhè)是銀行的一畝三分地。如果一家銀行把理财募集的資金(假如理财收益率5%)繼續投向(xiàng)信貸市場,試問信貸市場高于5%給投資者帶來正收益的信貸資産有哪些?這(zhè)些資産往往還(hái)是平台公司、房地産等這(zhè)些毛利率高的行業,但這(zhè)些行業又是宏觀調控的對(duì)象,因此資管投信貸市場遭遇的監管壓力日益增大。銀行用理财資金繼續投向(xiàng)信貸市場的資管業務空間很小。那銀行資管業務投*收益權計劃呢?這(zhè)類資管的收益比較穩定,收益主要來自于*貼現日至到期日之間的收益,但是這(zhè)類收益超過(guò)5%理财成(chéng)本的難度還(hái)是比較大的,部分銀行需要對(duì)*收益權通過(guò)買入返售、賣出回購等加杠杆才能(néng)提高收益。 2、貨币市場。銀行資管投貨币市場的頻率較高,在銀行資管業務中占據較*重,但債券市場的波動與大勢會(huì)左右此類資管的收益與生存空間。銀行在這(zhè)類資管業務中的主要工作是選擇優秀的投資顧問,選擇優秀的固定收益團隊作爲合作夥伴。目前提高收益的主要方法是一是加杠杆,這(zhè)種(zhǒng)方法不适合在相對(duì)較差的市場環境;一是加大操作債券波段操作頻率,而不是買入并持有的單一策略,這(zhè)對(duì)投資團隊提出了較高的要求;一是債券配置中,加大低等級信用債的配置,但部分商業銀行的監管評價和風險偏好(hǎo)都(dōu)不允許如此操作。 3、資本市場。這(zhè)是目前銀行資管業務主要的方向(xiàng)。 (1)積極參與上市公司定向(xiàng)增發(fā)。近兩(liǎng)年,證監會(huì)修改了再融資政策,定向(xiàng)增發(fā)門檻擡高了。反過(guò)來也是好(hǎo)事(shì)情,畢竟目前能(néng)實施定增的上市公司質量比以前要好(hǎo),商業銀行主要通過(guò)發(fā)行理财計劃認購上市公司定增股票。解禁複盤以後(hòu)形成(chéng)的正價差給投資者帶來回報。這(zhè)改變了以往定增隻能(néng)是大機構資金才能(néng)參與的局面(miàn)。 (2)積極參與上市公司的并購基金。上市公司是中國(guó)公司群體中的佼佼者,有較好(hǎo)的公司治理。不少上市公司爲了拓展上下遊,紛紛成(chéng)立并購基金。銀行利用資管資金參與認購上市公司并購基金份額也存在一定的機會(huì)。 (3)密切關注可轉債業務。 (4)積極參與債轉股業務。在債轉股業務中,實施機構承接銀行對(duì)企業的債權時(shí),往往遇到資金壓力。銀行利用資管業務作爲實施機構的資金提供方。實施機構在獲得對(duì)企業的債權後(hòu)轉爲股權,再根據運作的情況實現股權增值和分紅回報。 4、FOF。商業銀行利用專業人員來管理資産。先募集理财資金形成(chéng)大體量基金(FOF)。再跟蹤并選擇合适的基金經(jīng)理,將(jiāng)FOF基金切割成(chéng)若幹個子基金。每個基金投資風格和關聯度盡可能(néng)最小化。最後(hòu)平滑所有子基金的風險和收益。 5、外彙市場。商業銀行利用專業優勢設計相應的與外彙相關的資管産品。如無風險套利、金融衍生工具綜合運用、基于VPS的信号源跟單資管模式等。 |

021-6293-3355

021-6293-3355